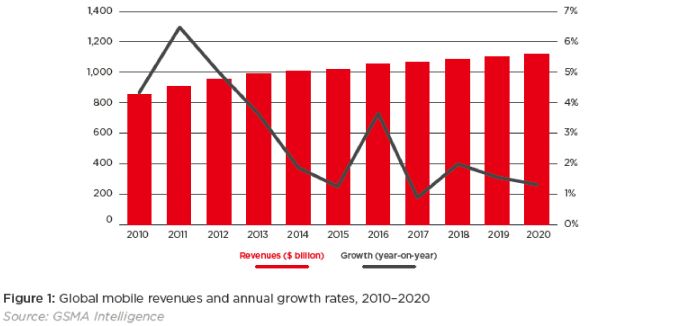

Los ingresos globales de los operadores móviles sumaron 1 billón de dólares en 2015, pero en 2020 apenas superarán los 1,2 billones. De un crecimiento actual del 1,3% se pasará a no más del 2% en 2020, signo de que la desaceleración no es coyuntural. Lo asegura el minucioso informe Mobile operators: the digital transformation opportunity, elaborado al alimón por GSMA y la agencia china CAICT. Con esta perspectiva, las telecos sufrirán la jibarización del trozo de tarta que comen del «ecosistema móvil digital»: su participación caerá del 39% a no más del 25% en diez años. Una tendencia que «presionará sobre su capacidad financiera para acometer inversiones que satisfagan la demanda».

Acaso llame la atención que, para hacer un exhaustivo repaso del mercado mundial, la GSMA – organismo que agrupa a los operadores de todo el mundo y organiza el Mobile World Congress de Barcelona – haya buscado la colaboración de la China Academy of Information and Communications Technology (CAICT). Es una señal inequívoca del peso que el mercado chino ha adquirido en el contexto global.Las previsiones sobre el mercado móvil en China muestran un crecimiento medio de los ingresos superior al del resto del mundo, y nada tiene de extraño. Los operadores del gigante asiático se benefician del fuerte crecimiento del tráfico de datos y de la migración de las conexiones 3G a 4G, «sobre un telón de fondo de una competencia racional en precios».

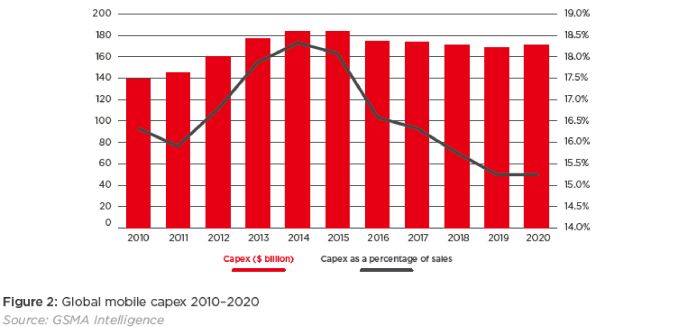

Por otro lado, en todo el mundo, desde 2010 los operadores móviles han destinado 1 billón de dólares [las cifras tienden a redondearse en el documento, lo que facilita su lectura pero sacrifica precisión] a inversiones de capital (capex) dirigidas a adquirir espectro, desplegar redes 4G y desarrollar una miríada de sistemas y servicios de soporte, de todo lo cual debería inferir un crecimiento paralelo del negocio. Pues no. El capex tocó un pico del 18% de los ingresos en 2014, coincidiendo con la intensidad del despliegue de 4G en China, y seguirán creciendo a un máximo del 15% hasta el final de la década, muy superior al ritmo de los ingresos. Esta urgencia inversora supondrá un lastre para muchos actores del sector [fuera de China, se entiende].

Muchos de los argumentos vertidos son repetitivos, pero el mérito del informe, cuyos directores han sido los analistas Marc Giles y Sun Luyao, reside en sistematizar los grandes factores que explican lo que se barrunta como una decadencia crónica del sector. Otra cosa es – inevitablemente – que las recomendaciones suenen a magro consuelo.

Por una parte, y esto es lo más sabido, los servicios móviles de voz se han ´comoditizado`, un proceso que adquiere rasgos de caída libre. Aunque los ingresos globales por tráfico de datos en 2015 representaron el 35% del total de servicios, y los de la voz un 46%, el informe anticipa que los datos serán mayoritarios a finales de 2017. La curva se verá agudizada por la competitividad interna del sector y el impacto de la mensajería IP.

Por otro lado – sin olvidar ese tercer detonante que es la regulación – conforme los operadores móviles asisten a la ´comoditización` de sus prestaciones tradicionales – las nuevas plataformas de las compañías OTT son el foco principal de la creación de valor, y se ven premiadas con una alta valoración en los mercados financieros.

Hay otros factores concurrentes que apuntan el éxito del modelo de negocio de estos nuevos actores, afirma el informe. En primer lugar, el efecto escala, que hace depender el valor del servicio del número de usuarios. Segundo, y muy importante, la combinación del modelo de plataformas bilaterales con la asimetría de precios.

La importancia del efecto escala en el ´ecosistema` móvil se ha mostrado con toda su crudeza con el surgimiento de dos sistemas operativos que no dejan sitio para rivales: IoS y Android. Tanto Apple como Google han logrado con ellos atraer a la práctica totalidad de desarrolladores, lo que a su vez ha impulsado el uso y venta de dispositivos por la proliferación de apps. El impacto del volumen lo confirman colosos de Internet como Facebook, Alibaba y Tencent. Básicamente, la onda atrae inversiones y estas sostienen la innovación, lo que potencia el crecimiento de esta parcela del mercado global.

La construcción de extensos ´ecosistemas` de negocio se ha propulsado mediante modelos basados en plataformas, que atraen masivamente a los usuarios –y tras ellos a los suministradores – a interactuar en su perímetro. Un rasgo clave de estas plataformas bilaterales (así las llama el estudio) es la asimetría de precios: mientras que un servicio básico se ofrece con descuento o gratuitamente, hay que pagar por el resto. En definitiva, generan demanda en un espacio y benefician a los actores en medida dispar.

Para los operadores, el dilema se plantea así, según los autores: «la clave que determina sus ingresos es la habilidad de capturar valor más allá de la provisión de conectividad y hasta dónde son capaces de desarrollar nuevos modelos de negocio para asegurarse el control de aquellas partes del ´ecosistema` digital que les aportan más crecimiento». En esencia, se trata de un debate que se presenta como la alternativa entre ser dueños de un ´canuto` tonto, de otro dotado de inteligencia o, tercera alternativa, ser un actor integrado en condiciones de ofrecer una gama de servicios.

Por ahora, este debate se está inclinando a favor de las OTT, que capturan una parte incremental del valor generado. El estudio cita ejemplos conocidos: Facebook y Google dominan la publicidad móvil, mientras YouTube y Netflix controlan los mercados de vídeo y contenidos. Los operadores han quedado – salvo contadas excepciones, cuyos resultados están por verse – desplazados de esa generación de valor.

Otros ejemplos diáfanos son los servicios de mensajería online surgidos en varias regiones del mundo, en particular los asiáticos Tencent y Line. Ofrecen sus prestaciones gratuitamente, pero luego monetizan su base de usuarios a través de la provisiòn de otras cuyo alcance no parece tener límites. Empiezan con los emojis, la música y los contenidos de vídeo (asociados a publicidad), continúan con las búsquedas integradas y los servicios de recomendación (reservas de taxi o restaurantes) para desembocar, por el momento, en la intermediación en pagos móviles. Es innecesario añadir que los operadores asisten impotentes al fenómeno.

El informe procura ser ecuánime al decir que los operadores móviles deberían hallar los aspectos positivos y negativos en esta evolución: el factor determinante de sus ingresos radicará [en los próximos años, porque los pasados no volverán] en la capacidad para capturarlos no sólo mediante la conectividad, sino por el desarrollo de nuevos modelos de negocio que arañen [sic] cuotas de beneficio en los espacios donde el ´ecosistema` digital muestra mayor crecimiento». Un mordisco del pastel.

A contrario sensu, el corolario estriba en la medida en que las plataformas dominantes estén dispuestas [o forzadas por la regulación, si la hubiera] a soltar algo de lo que han atrapado. Algunos operadores mencionados en el informe – China Telecom, Verizon y Singtel – han iniciado el camino por su cuenta. El rasgo común de los tres es su deseo de impulsar nuevos modelos de negocio e innovar en el uso de la tecnología al ofrecer servicios más allá de su paleta habitual. Son capaces, en principio, de competir directamente en áreas como el vídeo y la publicidad móvil, y lo hacen construyendo plataformas y capacidades a través de adquisiciones y acuerdos formales con las OTT a cambio de abrir sus redes.

Los beneficios financieros tardarán en materializarse, dado que muchos de esos esfuerzos se encuentran en una etapa temprana – advierten GSMA y CAICT – y requieren tanto de inversión como de tiempo para construir capacidades de red, articular acuerdos sobre contenidos y poner en marcha mecanismos de monetización. Esta transformación digital – como la llaman desde el titular del informe – incluirá necesariamente una evolución de sus modelos operativos. Las redes deberán centrarse en software e infraestructuras cloud, movimientos que producirán ahorros de costes y acelerarán el lanzamiento de nuevos servicios.

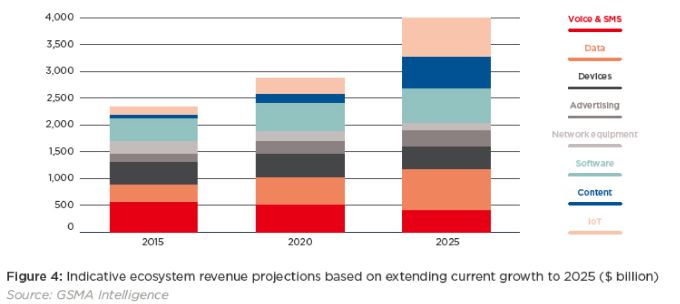

El ´ecosistema móvil digita` del que los operadores forman parte, crecerá un 70% en los próximos diez años, estimándose su valor total en 4 billones de dólares en 2025. Este crecimiento no sólo refleja la demografía sino, sobre todo, el tiempo de uso y el compromiso de los usuarios con los prestatarios. Por esto, si los operadores pretenden evitar que su cuota se degrade tanto como pronostica el estudio, sin perder al mismo tiempo su relevancia como proveedores de conectividad, deberán atacar ciertas áreas en las que se espera mayor crecimiento.

¿Qué áreas? El documento enumera cinco grandes campos potenciales en los que los operadores podrían conseguir importantes volúmenes de ingresos. Aunque también advierte que no es una lista exhaustiva, sino que sólo expone las oportunidades de negocio más atractivas: IoT y conectividad M2M; cloud, big data y analytics; contenidos y vídeo; monetización del tráfico de datos y ciberseguridad. A modo de ilustración, señala que las dos parcelas con mayores crecimientos actuales son IoT y los contenidos de vídeo y música. Alcanzarán, respectivamente, ingresos de 700.000 y 600.000 millones de dólares en 2025.

Otras industrias tradicionales han sido y serán impactadas por el auge de los modelos de negocio asimétricos. En la economía digital, el valor proviene de atraer a participantes complementarios en lugar de refugiarse en una orgullosa soledad. Salud, educación, servicios financieros, automatización del hogar, servicios energéticos, son los ejemplos citados de efervescencia tecnológica rupturista. Es un terreno movedizo, en el que las alianzas multidisciplinares. que integra la tecnología en la operación diaria del negocio, representan la mejor estrategia. Si lo dicen los autores…

[informe de Lola Sánchez]